Qu'est-ce Qu'un Pointage de Crédit & Comment Est-il Calculé au Canada?

6 mins de lecture

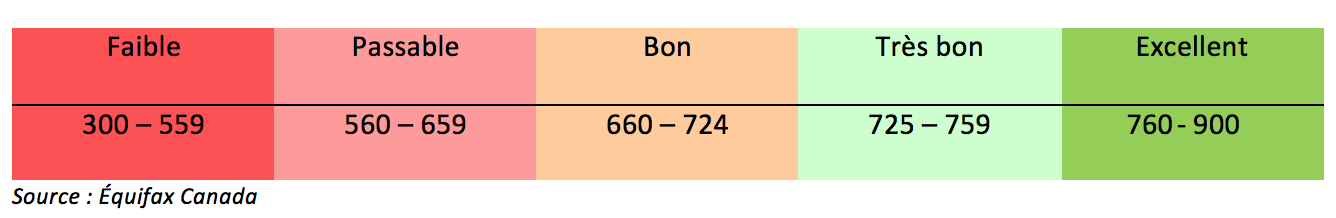

Grille de pointage de crédit au Canada

Votre pointage de crédit n'est pas un nombre fixe. Il peut varier au fil du temps en fonction de votre situation et des informations trouvées dans votre dossier de crédit lorsqu'il est extrait.Votre pointage de crédit n'est pas un nombre fixe. Il peut varier au fil du temps en fonction de votre situation et des informations trouvées dans votre dossier de crédit lorsqu'il est extrait.

Qui calcule votre pointage de crédit ?

De quoi est constitué mon dossier de crédit?

Vos informations de crédit sont résumées dans un fichier appelé dossier de crédit. Bien que chaque bureau de crédit formate et présente ses données différemment, tous les dossiers de crédit contiennent essentiellement les mêmes catégories d'informations. Ces catégories comprennent:

- Vos renseignements personnels tels que votre nom, date de naissance, numéro d'assurance sociale, adresse, numéro de téléphone et employeur.

- Vos différents comptes de crédit:

- Renouvelables - qui sont des comptes qui incluent généralement une limite de crédit et nécessitent un paiement minimum mensuel, comme les cartes de crédit et les marges de crédit.

- Hypothèque - qui est votre compte lorsque vous contractez un prêt pour acheter une maison.

- Prêt à tempérament - qui sont des prêts qui nécessitent des paiements mensuels jusqu'à ce que le prêt soit remboursé, comme les prêts automobiles ou les prêts étudiants.

- Autres - qui sont tout autre compte tel que les factures de téléphone, les pensions alimentaires pour enfants, le loyer, etc.

- Vos renseignements personnels tels que votre nom, date de naissance, numéro d'assurance sociale, adresse, numéro de téléphone et employeur.

- Les archives publiques et collections telles que les faillites, les propositions au consommateur, les collections et les jugements.

Comment mon pointage de crédit est-il calculé ?

Il existe de nombreuses façons de calculer votre pointage de crédit, mais la méthode la plus utilisée par les bureaux de crédit est le pointage Fico. C'est le score que la plupart des créanciers considèrent lorsqu'ils prennent leurs décisions concernant les approbations de crédit, les conditions et les taux d'intérêt, c'est donc sur ce score que nous allons nous concentrer. Les critères utilisés lors du calcul de votre score Fico sont les suivants:

Il existe de nombreuses façons de calculer votre pointage de crédit, mais la méthode la plus utilisée par les bureaux de crédit est le pointage Fico. C'est le score que la plupart des créanciers considèrent lorsqu'ils prennent leurs décisions concernant les approbations de crédit, les conditions et les taux d'intérêt, c'est donc sur ce score que nous allons nous concentrer. Les critères utilisés lors du calcul de votre score Fico sont les suivants:

- Historique des paiements (Pondération ~ 35 %)

Votre historique de paiement a le plus grand poids dans le calcul de votre pointage de crédit. Ça comprend les informations sur la façon dont vous remboursez vos dettes. Ce critère comprend tous vos paiements à temps, les paiements en retard ou manqués, les archives publiques et les éléments de collection. Ils examinent le nombre de mois de retard de vos paiements, le montant de la dette, la fréquence à laquelle vous avez des retards de paiement et leurs dates. Ceci pour toutes vos lignes de crédit. Les éléments négatifs tels que les retards de paiement, les faillites, les collections, et autres restent généralement sur votre dossier de crédit pendant environ sept ans.

Conseil : Effectuez toujours vos paiements à temps.

- Dette totale (pondération ~ 30 %)

C'est le deuxième critère le plus impactant sur votre pointage de crédit. Ici, on analyse la portion de crédit disponible sur votre crédit total et le montant total de vos dettes. Par exemple, une carte de crédit avec une limite de crédit de 1000 $ et un solde de 800 $ aura une utilisation du crédit de 80 %.

Conseil : Maintenez votre utilisation du crédit à environ 30 % ou moins.

- La durée de votre historique de crédit (Pondération ~ 15 %)

Ce critère tient compte de l’âge de votre profil de crédit et de chacun de vos comptes de crédit. Plus vous êtes ancien dans le crédit, mieux c'est, parce que ça démontre aux créanciers comment au fil du temps vous avez réussi à gérer vos différentes dettes.

Conseil : Commencez à établir votre crédit dès que possible.

- Composition du crédit (pondération ~ 10 %)

Cela fait référence aux différents types de comptes de crédit qui composent votre dossier de crédit, notamment les cartes de crédit, les prêts étudiants, les prêts automobiles, les hypothèques, etc. Ceci indique aux créanciers que vous pouvez gérer plusieurs types de dettes.

Obtenez une combinaison de crédit saine d'au moins deux comptes de crédit différents.

- Nouveaux comptes de crédit (pondération ~ 10 %)

Ce critère examine le nombre de nouveaux crédits ou de nouvelles demandes de crédit que vous avez sur votre dossier de crédit. Le fait d'avoir de nombreuses demandes de crédit récentes et de nouveaux crédits envoie un message aux créanciers que vous pourriez être en difficulté financière, et donc que vous pourriez faire défaut sur vos paiements. Il existe deux types d'enquêtes de crédit. Une enquête avec impact qui est, comme le nom l’indique, une enquête de crédit qui a un impact sur le calcul de votre pointage de crédit. Ce sont les interrogations faites par les créanciers lorsque vous demandez un produit de crédit comme les cartes de crédit, les hypothèques, les prêts automobiles, etc. La deuxième est l’enquête sans impact qui est généralement effectuée par un employeur, une banque qui souhaite vous préqualifier pour un produit, ou même lorsque vous accédez à votre dossier de crédit vous-même.

Ne demandez que le crédit dont vous avez besoin.

Tous ces critères sont ensuite calculés et additionnés, ce qui donne votre pointage de crédit final. Il est important de mentionner que les créanciers tiennent également compte de vos revenus et de vos actifs lors de l'évaluation de votre profil de crédit.

Quels sont mes droits ?

Il est de votre responsabilité de connaître vos droits et les devoirs des créanciers. Il existe des lois qui aident à protéger les consommateurs dans l’industrie du crédit. Au Canada, les lois provinciales et fédérales gouvernent ces droits et devoirs. Les informations contenues dans votre dossier de crédit doivent être exactes, justes et confidentielles. Il est de votre responsabilité de savoir ce qui se trouve sur votre dossier de crédit afin de corriger les erreurs potentielles. Voici quelques points clés concernant vos droits et les devoirs des créanciers :

- Vous avez le droit d'avoir une copie gratuite de votre dossier de crédit. Vous pouvez l’avoir en vous rendant directement sur les sites internet d'Equifax ou de Transunion. Cela n'aura pas d'impact sur votre pointage de crédit, car il s'agit d'une enquête sans impact.

- Vous avez le droit de contester les erreurs sur votre dossier de crédit. Si vous découvrez qu'il y a des informations incorrectes, vous pouvez contacter le bureau de crédit ou l'organisation qui a signalé ces informations incorrectes au bureau de crédit. Votre contestation doit faire l'objet d'une enquête et le bureau de crédit doit corriger toutes les informations réellement incorrectes.

- Les créanciers ou toute partie souhaitant accéder à votre dossier de crédit doivent avoir votre consentement avant de le faire, sauf sous indication contraire de la loi, tels qu'une décision judiciaire.

Sommaire

Le crédit est un aspect important de notre vie, car il nous suit partout. Cela déterminera les opportunités financières que vous aurez à l'avenir, alors ayez une bonne compréhension de la façon dont votre pointage est calculé et maintenez un bon pointage de crédit. Obtenez votre dossier de crédit gratuit auprès des bureaux de crédit et gardez de bonnes habitudes financières. Un premier pas serait l'opportunité à venir offerte par Kredax, permettant aux locataires de faire en sorte que leurs paiements de loyer comptent dans l’amélioration leurs pointages de crédit, ce qui est un bon moyen de bâtir du crédit sans contracter de dette supplémentaire. Rejoignez la liste d'attente et soyez averti lorsque cette opportunité se présentera!